Kanchan(@kanchanblog)です。

サイドFIRE生活をしている医師です。

最近FIREをテーマにした書籍の発売が増えていて、「FIREムーブメントの波」を感じます。

普通の会社員でもできる日本版FIRE超入門-経済的な独立と早期リタイアの夢(山崎俊輔)を読んだので、紹介させていただきます。

「日本版FIRE超入門」の概要

FP(ファイナンシャルプランナー)の視点で、日本の制度でFIREを実現するために必要なことがまとめられた1冊です。

貯める(支出ダウン)、稼ぐ(収入アップ)、増やす(投資)ための行動について「平均収入の会社員」の金銭感覚で書かれています。

FIREはお金についての「総合格闘技」のようなものですから、どの力もバランスよく高めていく必要があります。

このあたりはいくつもある「FIRE本」と被る内容です。

本書の特徴は、日本の制度でどうか具体的に書かれていることです。

NISA、iDeCoを満額で使うとどうなるか。

20代、30代、40代からFIRE計画を始めるとどうなるか。

退職金はどうなるか。年金はどうなるか。

60歳での「プチFIRE」、50歳でのFIRE、40歳でのFIREにそれぞれ必要な資産額。

参考に出来る点は多くありました。順に紹介していきます。

「日本版FIRE超入門」参考になった点

老後と言われ始める65歳時点で2000万円残していることをゴールにしていることは参考になりました。

「人生の終わり」から逆算して数字を具体化していくのは良い方法だと思いました。

NISA満額、iDeCo満額が20代スタート、30代スタートでそれぞれいくらになるのかもFIREを計算する上で役に立ちました。

22歳~60歳の間、2.3万円/月のiDeCoと年40万円の積立NISAを実行し、年利4%の運用が出来たら元本2569万円→合計6018万円になります。

30歳~60歳で同じ積み立てをしたら3910万円です。

この積立額は企業年金のない会社員の設定できるiDeCo上限額で、蓄財力の優れた会社員が頑張れば行けるかなというラインです。

早ければ早いほど複利効果が効いて有利になることが見て取れます。

それでも夫婦ダブルでiDeCo+積立NISAが出来たらその倍額ですからFIREが現実的になってくるかと思います。

年金については国民年金を満額納めていたら一人当たり月6.5万円の基礎年金が65歳から受給することが出来ます。

平均的な収入で定年まで厚生年金に加入した人は、月15.5万円。専業主婦の妻がいる家庭は世帯で22万円受給できます。

「老後2000万円問題」は、この年金に加えて月5~10万円を生活費に使って、25年間生きることを考えると2000万円工面しないとね。という話。

本書では安全性重視で、「65歳時点で現金2000万円残している状態」を一つのゴールとして扱っています。

将来受け取れる退職金、年金がいくらになるのかの計算して、FIRE開始年齢別に目安を提示してくれているのは有り難いと思いました。

FIRE開始年齢別の具体例

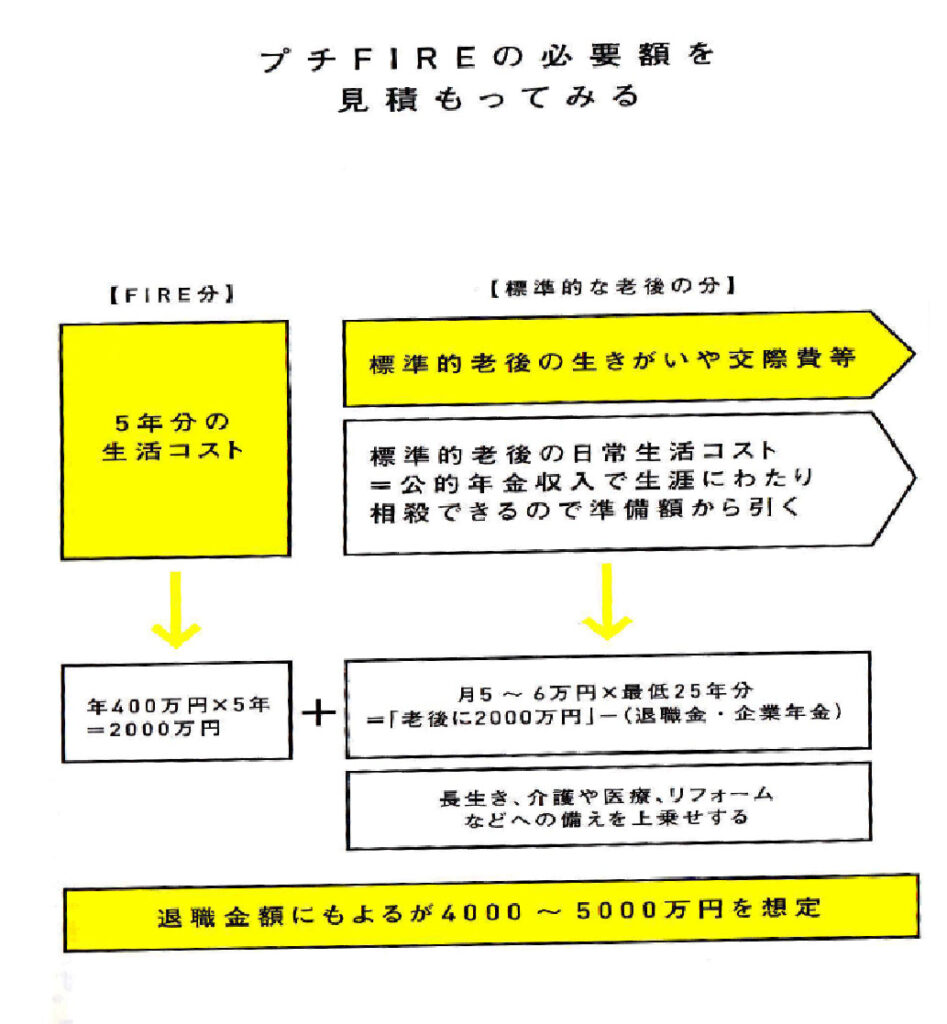

60歳リタイア(プチFIRE)

65歳定年を5年早めて60歳で引退することを本書ではプチFIREと呼んでいます。

Retire, Earlyではないというツッコミは置いておいて、

もっと若くFIREする場合の「目指すべき通過点」になり得ると思います。

著者はFPということもあってか、かなり手堅い方法を提示しています。

60歳時点で年金が受け取れるまでの5年間は株式市場暴落のリスクを取らずに食べていけるだけの現金2000万円をまず計上しています。

その上で65歳時点で2000万円残して、国民年金の基礎年金で一人当たり月6.5万円+資産の取り崩しで「豊かな老後」というわけです。

気になったのは投資しない前提になっていることです。

60歳にもなれば退職金はそれなりの大金になりますし、リスク許容度は低いのも理解できるので一つの案だとは思いますが、

ボケ防止、生きがい、社会との繋がり、生活費の補填のために少額でも稼ぎ続けていれば、

老後資金を多少なりとも投資に回して、運用益で長持ちさせられて、浪費も出来るようになり、豊かな人生になると思いました。

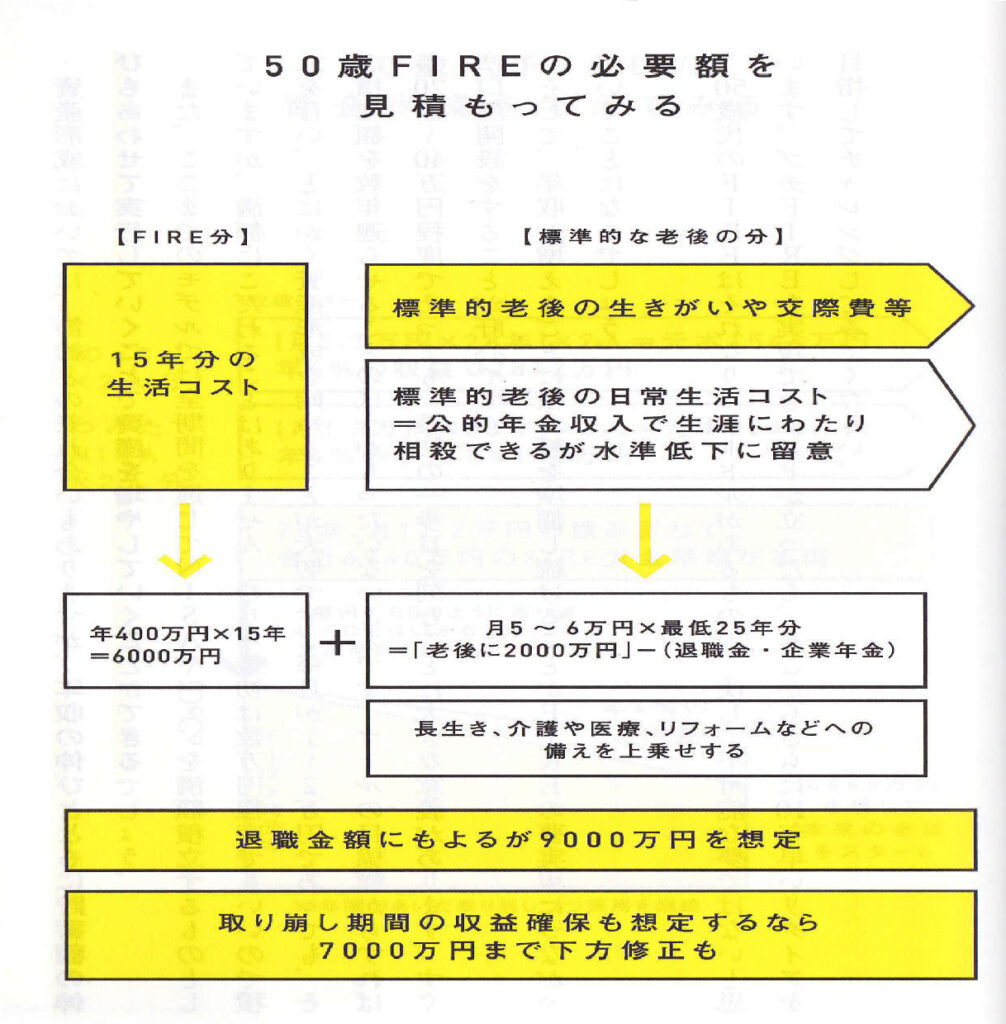

50歳FIRE

私のような30代の世帯が目指す現実的なゴールになってくる50歳FIREですが、現金主義で用意すると9000万円と試算されています。

会社員の場合、厚生年金加入年数が短くなる分年金額が減ることと退職金が減ることには留意しなければなりません。

図の「取り崩し期間の収益確保」は年利4%で運用しながら取り崩した場合の必要資産額で、巷で言われているFIREはこちらの数字が目標とされることが多いでしょう。

それから50歳から60歳までの間は国民年金を、75歳までは国民健康保険料を支払わなければならないことも忘れてはいけません。

これらの金額は年々上がり続けているので、意外と馬鹿にならないこともあります。

400万円のキャピタルゲインである場合は所得になるので、国民健康保険料年間20-30万円(自治体による)と国民年金一人当たり年間20万円×世帯の成人の人数だけかかってきます。

このケースも副業を並行させるプランの方が良いかもしれません。

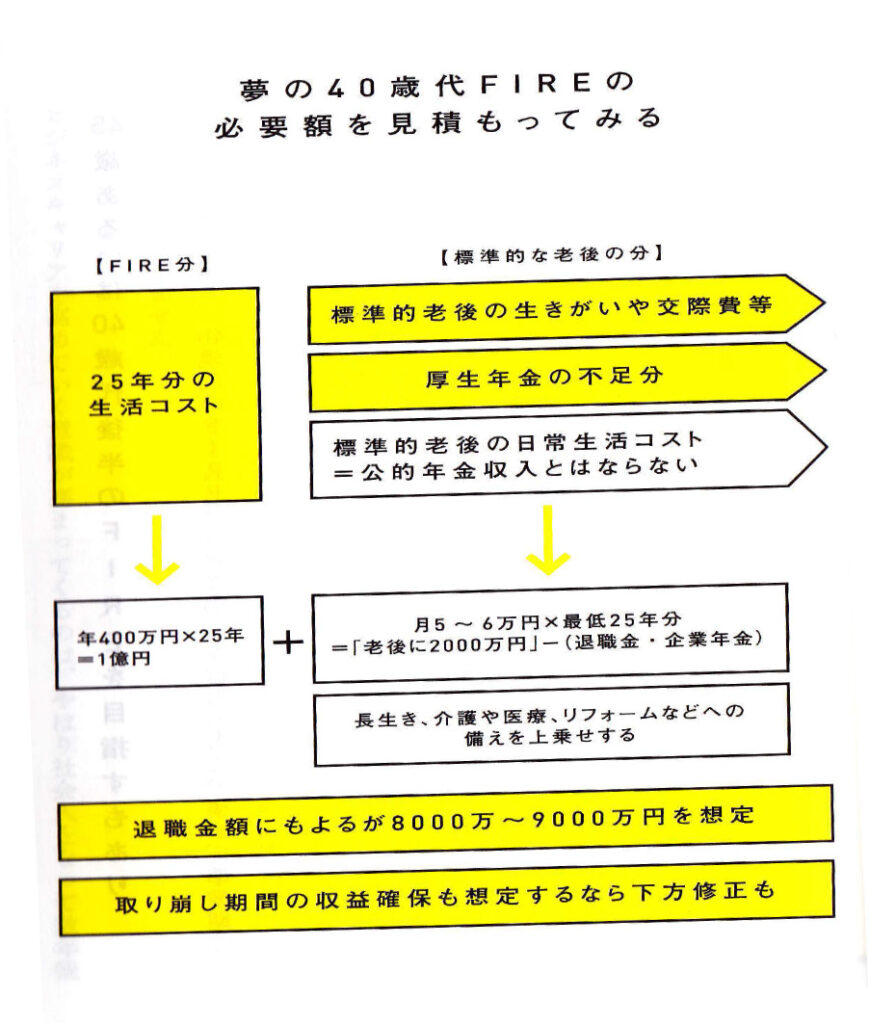

40歳FIRE

「早期リタイア」よりも「FIRE」がしっくりくると感じられるのは40歳代以下のリタイアではないかなと思います。

本書での試算では、年400万円の生活費がかかり続ける家庭で年4%の利回りでの運用が出来れば、資産1億円あれば減りませんが、40歳から65歳までの25年間を耐えれば良いということであれば8000万円でも4500万円を残し「ゴール」出来るという結果でした。

定年付近まで働いた人で受け取れる年金より少ない分である年60万円×25年分の1500万円を2000万円に上乗せして用意した上で、資産を暴落時に取り崩さなくて済むようにする防衛資金1000万円を更に用意した感じです。

65歳で4500万円の資産があれば死ぬまでやっていけそうですね。

必要な資産額が分かったとして、22歳からチャレンジを開始して18年間で達成できるかという問題があります。

複利パワーが実感できるようになるのは投資20年以降なので、高収入を得ることは必須条件になってきます。

年間貯金300万円以上が「ノルマ」で、最低でも年収600万円以上は欲しいところ。

高収入&節約で貯蓄率50%以上を目指す必要が出てきます。

あるいは個別株への集中投資やFX、仮想通貨などハイリスクハイリターンの投資を成功させて利回りを上げるか。

40歳でFIREというのは夢がありますが、いずれにしても難易度は高く、お金を求めすぎると詐欺師やぼったくり業者のカモにもなりやすく、一朝一夕にはいかないルートで、「あまりお勧めできない」と書かれていました。

ズバリ!日本でFIREするのにいくら必要か?

年間生活費が400万円で、国民年金を満額受給出来る前提でいくと、

60歳時点で4000万円

50歳時点で7000万円〜

40歳時点で9000万円〜

が最低額として挙げられています。

失敗した場合の再就職のしやすさは歳を重ねる毎に厳しくなっていくこと、

したがってリスク許容が年とともに下がっていく=狙える運用利回りがさがっていくこと、

年金額が早期リタイアほど低くなること、

などを考えると妥当な金額なのかなと思えてきました。

家庭の状況によってもカスタマイズが必要ですが、日本での現実的な数字が明らかになって計画が立てやすくなると思います。

感想

4%ルールが一人歩きして、生活費が抑えられるからすぐにFIRE出来るぜ!と、安易にFIRE生活に入ってしまう人に警鐘を鳴らしている内容だなと思いました。

FP(ファイナンシャルプランナー)という職業柄、安全性、確実性に重きを置いたアドバイスになってしまうんだろうかと邪推したりもしました。

「60歳時点で4000万円」を軸に計画が立てられていますが、退職金が減ってきている傾向にある中で、結構高めの目標額だと思いました。

無理して節約して辛い想いをしながら4000万円を何とか用意するのであれば、長い年月を犠牲にしかねません。

前提となっている年400万円の支出を見直して、基礎生活費、ゆとり費を分けてみたり、本当に必要な消費なのか考えてみたり、好きな仕事で生活費を補う方法を考えてみたり、工夫のしようはありそうです。

引退前後に暴落が来ても大丈夫なように計画すると、生活防衛資金になる現金を多めに持つ必要があり、目指す資産額も多くなっていきます。

貯まっても不安でいつまでも引退できない「あと1年症候群」にも罹りやすくなります。

FIREに必要なのは、本質的には資産額だけではなく「お金の不安が小さいこと」なのだと思います。

そういう意味ではリベ大「お金の大学」にある「5つの力」をバランス良く鍛えてお金の不安を減らすことが自由で豊かな人生(FIRE)に繋がっていくのだろうと思いました。

貯める力

稼ぐ力

増やす力

守る力

使う力