Kanchan(@kanchanblog)です。

サイドFIRE生活をしている医師です。

今回は資産形成に欠かせない投資を成功させるコツについてお話していきます。

投資成功のコツ① 早めに投資を経験し始める

まとまった貯金がないと投資する意味はないのではないかと思われる方もいるかもしれません。

確かに、100万円程度であれば年数%増えても数万円。殆ど生活は変わりません。

しかし、自分のお金を投資して、増えたり減ったり配当金を貰えたりする中で、揺れ動く感情を経験することは投資規模が大きくなってきたときに「投資経験」として役に立ちます。

経験が長いほどリスク許容度は高くなる所以です。

投資成功のコツ② 長期投資をする

長期的に増え続けている米国株インデックスでも、短期的には増減があり、下手をすると10年投資してマイナスということも(2000年~2009年)ありました。

停滞期や暴落時期に投げ売りや投資からの退場をしなかった人が利益を伸ばして豊かになっています。

長期的に見れば右肩上がりということは、投資で成功する最大の秘訣は「続けること」だと言い換えることが出来ます。

投資成功のコツ③ 損失だけでなく機会損失も考える

投資が資産形成に必要不可欠ということは分かっても、実際にこれまで貯めた財産でリスク商品を購入しようとすると、

「買った直後に暴落が起きたらどうしよう」

「底になるまで待ちたい」

「絶対損したくない」

とリスクにばかり目が向いてしまい、買いあぐねてしまう人は多いと思います。

私も実際そうでした。

資産に占める現金の割合が20%以下になるまで購入するのに2年以上かかっています。

この間の上昇相場で、最初から突っ込んでおけばもっと上がっていたのにと「機会損失」を嘆いても仕方ありません。

投資の世界に「たられば」はないのです。

安定性が高くて、長期的に右肩上がりと考えられているインデックスファンドへの投資でさえも、いざ買おうとすると感情が躊躇させてしまいます。

初心者のマインドブロックを解除するためには、ドルコスト平均法で時期を分散させて購入するのが最適だと思います。

但し心理的な側面を除くと、ドルコスト平均法に否定的な意見が多く見られます。

まず、「ウォール街のランダムウォーカー」に次のようなことが述べられています。

ミシガン大学のH・ネガット・セイバン教授は、1960年代半ばから90年代半ばまでの30年間に起こった大きな上げ相場の95%が、この期間の約7500取引日のうちのたった90取引日に起こったことを確かめている。もし全取引日の1%強にすぎない90日を外したとすると、株式投資の高い長期平均リターンの大部分は、実現しなかったことになる。

ウォール街のランダムウォーカー 著:バートン・マルキール

いつ来るか予想も出来ない「大きく上昇する日」に買っていないと、リターンが激減するということ。

ドルコスト平均法は、機会損失のリスクを高めているということです。

下落中に買い増すことになれば、安く多く買えることになり、最初の「高値掴み」を相殺することが出来るのですが、買い始める年が上昇する1年と下落する1年のどちらになる可能性が高いでしょう?

1970年から2013年までを見ると、43年間のうち33年間、市場は上昇しています。全期間の77%です。

①ドルコスト平均法を採用したあなたは、市場が下落し痛みを軽減してくれる方に賭けています。どの1年間を見ても、あなたの思った通りになる確率は23%以下です。

③ドルコスト平均法で投資するということは、一度に投資するには市場の水準が高すぎると考えているのと同じです。つまり、市場のタイミングをうまく捉えたいという曖昧な世界に足を踏み入れているのです。それでは、結局、負けてしまいます。

父が娘に伝える自由に生きるための30の投資の教え 著:ジェイエル・コリンズ

ドルコスト平均法は、23%の下落する1年に「賭け」ている。と指摘されて「はっ!」としました。

そして、さっさと買ってしまうことにしました。

まとまった資金があるのであれば短期的に下がることに賭ける(ドルコスト平均法)のではなく、ポートフォリオの低リスク資産(現金・債券)の比率を高めにすることでリスク許容度は調整した方が合理的です。

投資成功のコツ④ 複数のアセットクラスに分散する

有名な投資の格言に「卵を一つの籠に盛るな」というものがあります。

1つの企業の株式に全てつぎ込んでいると、その企業が倒産したら全財産を失うことになります。

株式市場全体に投資をするインデックスファンドを購入することも出来るようになり、1つや2つの企業が倒産したくらいでは全財産を失うことは無くなりました。

それでも大暴落が起きると資産を大きく減らす瞬間がやってきます。資産額が半分とかになっているのを見て、嫌な気分にならない人はいないでしょう。

更に分散させようとすると、株式だけでなく、債券、不動産、ゴールドといったアセットクラスにも投資するという選択肢が出てきます。

分散させるほど、株が絶不調のときなどでも全体を見ると下げ幅は軽減されている場合が多いです。

伸び方も緩やかになりますが、減りにくいことは投資を続けていく上で心理的に有効です。

どういう割合でポートフォリオを組むと、どういう推移で増えるのか、過去のデータから見ることが出来るポートフォリオビジュアライザー(英語)のサイトはお勧めです。

気を付けなければならないのは、ダウ平均が絶賛最高値更新中の時期にグラフを書くと、「米国株の割合が高いことが正義」となってしまうこと。

最悪の年のリターンと、それに耐えられるか考えるために使うのが良いと思っています。

投資成功のコツ⑤ 定期的にデータを取り、リバランスする

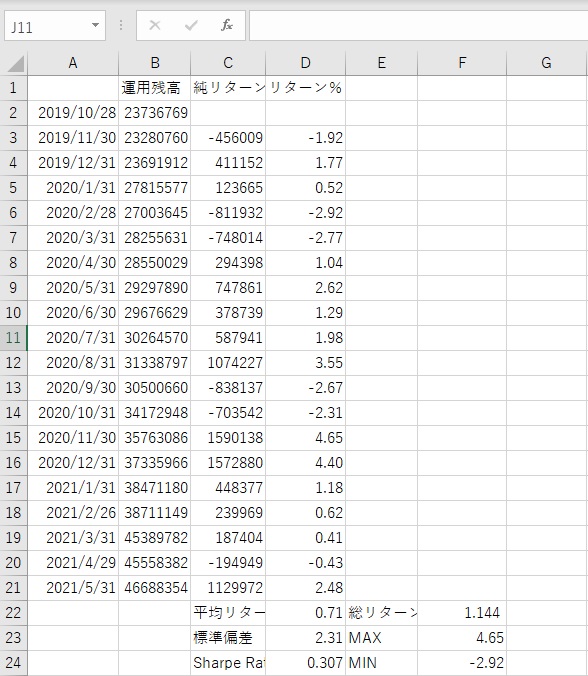

上の表はここ1年半の投資の月次運用成績を表しています。(入金額除外済み)

シャープレシオを計算するために作成したものですが、2020年11月~2021年1月の「ワクチン相場」と言われた時期に投資していたかどうかで資産が10%増えたかどうかが決まってしまいます。

いつ大きく上がるかは誰にも予想できないことなので、投資を続けていることが大切だということが分かります。

今思うと「コロナショックからの回復期なのだから安全なタイミングだった」とか、好きなことを言えますが、当時は景気の2番底が警戒されていて、買いあぐねた個人投資家がそれなりに居ました。

日本株が大きく上がったタイミングで、日本の個別株への投資額が大きかった「運」も働いて含み益が伸びました。

今は資産の大半をインデックス投資に切り替えたこともあって、変動幅が小さくなってきました。

1か月放っておいても5%以内の変動にほとんど収まるので、株価を気にする必要がなくなってきています。

「月に1回チェックをして、崩れたバランスを淡々と修正していればOK」という位が丁度良い投資との距離感だと思います。

余計なことを考えると、かえって失敗するものです。

株が暴落したら、価値がなくなる前に売りたくなりますが、崩れたバランスを調整するために下落の小さい債券やゴールドを売って、株を買い増してバランスを整える。

すると株の回復局面で得られる利益が大きくなる。

不快感のある購買行動ですが、長期的な視点に立つと最適な投資判断をしているということになります。

常に平穏でいられる「退屈な投資」を極めて、暴落が楽しみと思えるようになることを当面の目標にしています。

まとめ

投資成功のコツについて僭越ながら挙げさせてもらいました。

- 早めに投資を始める

- 長期投資をする

- 損失・機会損失を同時に考える

- 分散投資をする

- 定期的にリバランスする

多くの書籍に書かれていることだと思います。

どれも「投資を続けること」を助けることになっています。

人間には利益よりも損失を重く考える性質があるため、一時的な損失も耐え難い苦痛を生み出します。

だから、一時的にでも損をしにくい方法が続けるために有効で、上記の5つのポイントに集約されています。

恐怖を乗り越えた先にリターンがあります。

皆さんの投資の成功を祈っています。